来源:小编 更新:2025-01-20 05:50:08

用手机看

美国加密货币税务指南:掌握规则,轻松应对税务挑战

在数字化时代的浪潮中,加密货币已成为全球投资者瞩目的焦点。随着越来越多的投资者涉足这一领域,如何合法、合规地处理税务问题也变得越来越重要。今天,就让我们一起走进美国加密货币税务的世界,探索其中的奥秘。

在深入探讨美国加密货币税务之前,我们首先需要明确几个基本概念。简单来说,加密货币是一种基于区块链技术的虚拟货币,如比特币、以太坊等。而税务,则是指个人或企业因经济活动而需要向政府缴纳的税款。

在美国,加密货币的税收规定涉及多个层面。联邦政府、州政府以及地方政府都可能对加密货币产生影响。因此,投资者在操作前务必了解清楚各层面的具体规定。

对于大多数投资者而言,联邦税务是最主要考虑的因素。根据美国税法,加密货币交易可能涉及到资本利得税、转让税等多个税种。

资本利得税:当投资者在加密货币市场上买入和卖出时,如果产生了利润,那么这部分利润就可能被视为资本利得。根据盈利额度和持有时间不同,资本利得税的税率也会有所不同。

转让税:当投资者将加密货币转让给他人时,可能需要缴纳转让税。具体税率取决于所在州的税法规定。

除了上述两种常见的税种外,联邦政府还针对加密货币推出了其他税收政策。例如,对于加密货币矿工和交易者,他们可能需要缴纳特定的税款或费用。

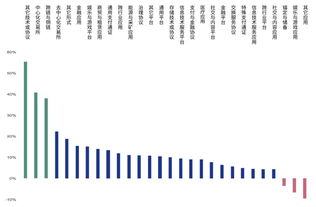

除了联邦税务外,各州对于加密货币的税务处理也可能存在差异。一些州已经出台了针对加密货币的税收政策,而另一些州则尚未明确规定。

例如,加利福尼亚州就对加密货币交易征收了一种名为“数字商品税”的税种。这种税种的税率根据交易金额的不同而有所差异,而且还需要在交易发生时立即缴纳。

此外,一些州还针对加密货币矿工和挖矿活动推出了特殊的税收政策。这些政策可能包括对挖矿设备的税收优惠以及对挖矿收益的税收征收等。

了解完美国加密货币税务的基本情况后,许多投资者可能会感到困惑和不知所措。那么,如何进行有效的税务规划呢?

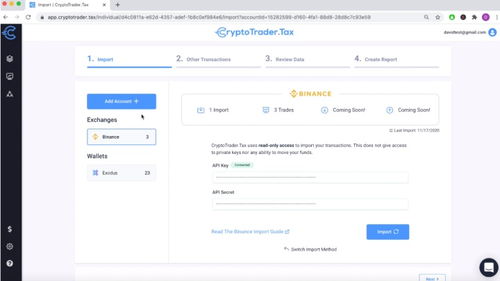

首先,投资者需要详细记录自己的加密货币交易记录,并定期进行税务申报。这有助于确保自己能够准确计算应纳税额,并避免因漏报或错报而产生不必要的罚款和利息。

其次,投资者可以考虑利用税收优惠政策来降低税负。例如,在某些州或特定情况下,加密货币交易可能享有税收减免或抵免的优惠。

投资者还可以寻求专业的税务咨询或聘请税务顾问。他们可以根据自己的具体情况提供个性化的税务规划和建议,确保自己在遵守税法的同时也能够最大限度地降低税负。

美国加密货币税务问题是一个复杂而重要的话题。对于广大投资者而言,了解并掌握相关的税务规定是至关重要的。通过本文的介绍和分析,相信大家已经对美国加密货币税务有了更深入的了解和认识。在未来的投资过程中,希望大家能够更加注重税务合规性,合理规划税务事宜,从而在追求收益的同时也确保自身的权益得到保障。