来源:小编 更新:2025-01-04 09:46:51

用手机看

你知道吗?在美国,处理加密货币的税务问题可不是一件小事。随着加密货币市场的蓬勃发展,越来越多的投资者开始关注这一领域,但对于税务的复杂性,很多人还是一头雾水。今天,我们就来详细解读一下美国的加密货币税务政策,帮你理清这团复杂的线。

在美国,税务局(IRS)对加密货币持有者和交易者的态度日益严格。加密货币被视为财产,而不是货币。这意味着每一次交易,包括购买商品、服务,甚至是将一种加密货币兑换成另一种,都可能引发应税事件。让我们从几个不同的角度来看看这个话题。

首先,你需要了解的是,美国的税务体系是基于资本收益的。简单来说,当你以一个价格买入加密货币,然后以更高的价格卖出时,你就获得了资本收益。这个收益需要纳税。根据你持有加密货币的时间不同,收益分为短期和长期两种:

- 短期资本收益:如果你持有加密货币的时间少于一年,任何收益都将按照你的普通收入税率纳税,这可能高达37%。

- 长期资本收益:如果你持有超过一年,税率会大幅降低,最高不超过20%。

日常生活中,你可能会用加密货币购买商品或服务。IRS明确指出,每次这样的交易都需要按照当时的市场价值计算收益或损失。例如,你以$10,000购买了比特币,然后用其中的一部分以$12,000的价格买了一辆摩托车,这次交易就产生了$2,000的资本收益。你需要在报税时申报这部分收益。

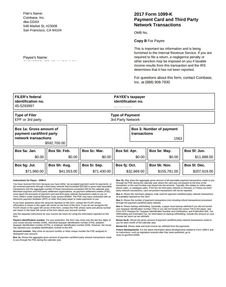

对于那些通过挖矿获得加密货币的矿工来说,每次挖矿成功获得的币种都需要纳税。IRS视其为普通收入,按照你当时的收入税率纳税。此外,交易员在频繁交易中产生的利润也同样需要纳税。交易员可以通过选择“标记到期”(Mark-to-Market)会计方法来简化税务处理,但这需要在纳税年度开始之前做出选择。

当然,并非所有的交易都是盈利的。你可能会遭遇价格波动,导致损失。好消息是,这些损失可以在你的纳税申报中抵扣其他资本收益,甚至可以在一定条件下抵扣普通收入。不过,需要注意的是,损失抵扣有严格的规定和限制。

在实际操作中,记录和计算加密货币交易的税务是一项繁琐的工作。你需要保留所有交易记录,包括交易日期、购买价格、出售价格、交易手续费等。幸运的是,现在有许多软件和服务可以帮助你自动化这个过程,确保你不会漏掉任何一笔应税交易。

加密货币税务政策在不断演变。随着加密货币的接受度增加,IRS可能会进一步明确和调整相关的税务规则。最近的一些提案甚至讨论了对小额加密货币交易免税的可能性,但目前这些还只是讨论阶段。

加密货币的税务处理在美国是一项复杂而重要的任务。无论你是长期投资者还是频繁交易者,都需要了解这些政策,并采取适当的措施来确保合规。你可能需要咨询专业的税务顾问,以确保你不会因为疏忽而受到处罚。记住,税务政策的变化可能会影响你的投资策略,因此保持信息更新是非常关键的。

希望这篇文章能为你提供一个全面的视角,让你在处理加密货币税务时更有信心。如果你对某个具体问题有疑问,不妨留言讨论,我们可以一起探讨这个不断变化的领域。