来源:小编 更新:2025-01-06 11:42:01

用手机看

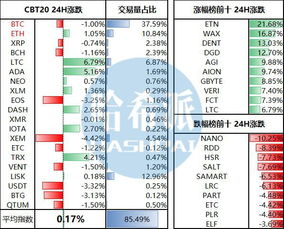

在当今这个数字化时代,越来越多的人开始将目光投向加密货币。无论是比特币、以太坊还是其他各种山寨币,投资者们都希望通过这些数字资产获得可观的收益。当你真正开始涉足这个领域时,你可能会问自己一个问题:这些数字货币带来的收益,税务部门会怎么看待呢?今天,我们就来详细探讨一下美国对于加密货币收益的税费问题,从多个角度为你揭秘税务的奥秘。

加密货币收益,指的是你通过交易、挖矿或者其他方式获得的加密货币价值增加。简单来说,如果你以10美元买入比特币,后来其价值涨到了20美元,那么这10美元的增值就是你的收益。美国国税局(IRS)视加密货币为财产,这意味着任何涉及加密货币的交易,都可能产生应税事件。

当你卖出加密货币并获得收益时,你需要缴纳资本利得税。资本利得税根据持有资产的时间长短,分为短期和长期两种:

- 短期资本利得:如果你持有加密货币不超过一年,那么你的收益将按你的常规收入税率纳税。这意味着你可能会支付高达37%的税率。

- 长期资本利得:如果你持有加密货币超过一年,你的收益将按长期资本利得税率纳税。这通常会比常规收入税率低得多,根据你的收入水平,税率可能在0%到20%之间。

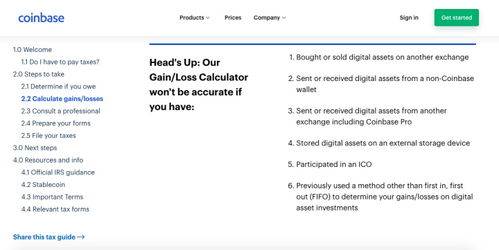

计算资本利得看似简单,但实际操作起来却不那么容易。首先,你需要确定你的成本基础,即你购买加密货币的成本。计算出你卖出时的市场价格,两者之差就是你的利得或损失。

例如,如果你以1000美元买入1个比特币,当你以2000美元卖出时,你的资本利得就是1000美元。如果你持有时间超过一年,你的税率可能是15%,因此你需要支付150美元的税。

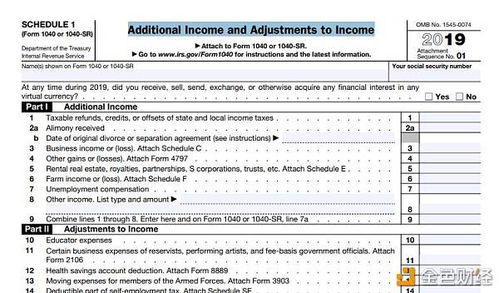

报税对于加密货币投资者来说可能是一个巨大的挑战。IRS要求你报告所有交易,包括买入、卖出、交换和其他形式的交易。以下是一些常见的问题:

- 交易记录的保存:你需要保存每笔交易的详细记录,包括日期、交易数量、价格等。这对于频繁交易者来说可能是一个繁重的任务。

- 损失的处理:如果你在交易中亏损,你可以用这些损失来抵消其他收入,但需要注意的是,税法对于损失的处理有严格的规定。

- 洗钱和FIFO(先进先出):在计算利得时,你需要遵循FIFO原则,即先买入的资产先卖出。这意味着如果你多次买入同一加密货币,你需要从最早的购买记录开始计算利得。

除了资本利得税,美国还有其他几种可能影响加密货币持有者的税:

- 收入税:如果你通过挖矿、被支付工资或者奖励获得加密货币,这些都将作为普通收入纳税。

- 销售税:某些州可能对加密货币交易征收销售税,这取决于交易的性质和地点。

- 自雇税:如果你通过加密货币交易赚取收入,且这些收入占你总收入的很大一部分,你可能需要缴纳自雇税。

加密货币税务是一个复杂且不断变化的领域。许多投资者选择寻求专业会计师或税务顾问的帮助,以确保他们在报税时不会出错。这不仅能帮助你避免高昂的罚款,还能最大限度地利用税务法规中的优惠条款。

加密货币的税务问题不仅仅是一个简单的数字游戏,它涉及到法律、会计和财务规划的多方面知识。作为一个投资者,了解美国对于加密货币收益的税费规定不仅是保护自己利益的需要,更是遵守法律的体现。希望通过这篇文章,你能对美国加密货币税费有更深入的了解,从而在投资过程中更加得心应手。

在未来,随着加密货币的普及和监管的完善,我们期待税务部门能提供更清晰、更便捷的报税指南,帮助投资者更好地应对这些挑战。无论如何,保持学习和关注相关法律法规的变化,将是你在这个领域长期成功的关键。