来源:小编 更新:2025-01-09 08:44:41

用手机看

美国加密货币税率探秘:揭秘数字资产交易的税务挑战

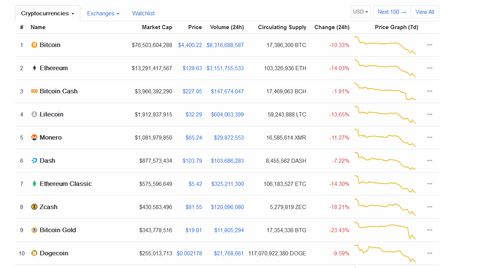

在数字化时代的浪潮中,加密货币已成为全球投资者眼中的新宠儿。随着越来越多的投资者涉足这一领域,美国政府也逐步加强了对加密货币市场的监管力度。其中,税率问题成为了投资者和税务专家关注的焦点。本文将从多个角度为您深入剖析美国加密货币税率的现状与未来。

在美国,加密货币交易所得税率因交易类型和持有时间而异。根据美国税法,加密货币被视为资本资产,因此其交易所得需缴纳资本利得税。具体税率取决于持有加密货币的时间长短和交易方式。

对于短期交易者而言,如果加密货币在持有期内没有发生任何交易,那么在出售时可能需要缴纳资本利得税。税率通常在0%到37%之间,具体取决于交易所得和适用的税率档次。

对于长期持有者而言,如果加密货币在持有期内没有发生交易,且未进行任何形式的转让,那么在出售时可能无需缴纳资本利得税。如果进行了转让或其他形式的交易,那么可能需要按照资本利得税的规定进行缴税。

此外,美国国税局(IRS)对加密货币的监管也日益严格。近年来,IRS不断加强对加密货币交易的审计和调查力度,以打击逃税行为。

对于短期交易者而言,美国税法规定了不同的税率档次。根据税法规定,如果加密货币在持有期内没有发生任何交易,那么在出售时可能需要缴纳资本利得税。具体税率如下:

持有期少于1年的资本利得税:对于持有期少于1年的加密货币,出售时可能需要缴纳37%的资本利得税。

持有期在1-2年之间的资本利得税:对于持有期在1-2年之间的加密货币,出售时可能需要缴纳20%的资本利得税。

持有期超过2年的资本利得税:对于持有期超过2年的加密货币,出售时可能无需缴纳资本利得税。

需要注意的是,这些税率可能会随着税法的调整而发生变化。

对于长期持有者而言,如果加密货币在持有期内没有发生交易,且未进行任何形式的转让,那么在出售时可能无需缴纳资本利得税。如果进行了转让或其他形式的交易,那么可能需要按照资本利得税的规定进行缴税。

此外,长期持有者还需要注意税务申报和缴纳的义务。根据税法规定,长期持有者需要在每个纳税年度结束后向国税局报告其持有的加密货币数量和价值,并按照规定缴纳相应的税款。

除了普通投资者外,加密货币矿工也是美国税法关注的对象。根据税法规定,矿工从加密货币挖矿活动中获得的收益也需要缴纳所得税。

具体而言,矿工需要对其挖矿所得进行评估,并按照适用的税率缴纳相应的税款。目前,美国对加密货币矿工的税率实行累进税率制度,即收入越高,税率也相应越高。

随着加密货币市场的不断发展和监管政策的逐步完善,美国加密货币税率的未来展望也备受关注。一方面,政府将继续加强对加密货币市场的监管力度,以确保税收公平和市场的健康发展;另一方面,随着技术的不断进步和市场的发展,加密货币税率的设定也将更加科学合理。

此外,未来加密货币税率的制定可能会更加注重公平性和合理性。政府将充分考虑投资者的实际收益情况和承受能力,制定更加符合市场实际的税率标准。同时,政府还将加强与国际税务机构的合作与交流,推动全球加密货币税率的协调一致。

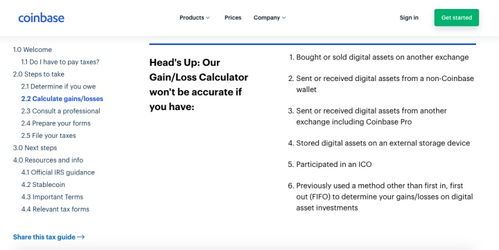

面对美国加密货币税率的挑战,投资者需要采取积极的措施来应对。首先,投资者需要了解并掌握最新的税法规定和监管政策,以便及时调整自己的投资策略和税务规划。其次,投资者可以通过咨询专业的税务顾问或律师来获取更加准确和个性化的税务建议和服务。此外,投资者还可以关注税务政策的动态变化并及时调整自己的申报和缴税方式以确保税务合规。

美国加密货币税率问题是一个复杂而多变的领域。随着市场的不断发展和监管政策的逐步完善投资者需要密切关注税法规定和税务政策的变动并及时调整自己的投资策略和税务规划以应对各种挑战和机遇。同时政府也需要继续加强监管力度确保税收公平和市场的健康发展为加密货币市场的繁荣和发展提供有力保障。